2022年1月12日水曜日

あけましておめでとうございます

旧年中は、お客様はじめ取引先の皆様に格別なご厚情を賜り

誠にありがとうございました。

本年も皆様にご満足頂けるよう、丁寧な接客に取組んで参ります。

どうぞよろしくお願い申し上げます。 令和4年 元旦

2021年12月27日月曜日

2021年12月15日水曜日

「タワマンローン破綻」した部屋の悲惨な現場。高級ウイスキー瓶が散乱も

国家資格合格者や、大企業への新卒入社組など、一度レールに乗りさえすれば

高年収が約束されていたはずの“勝ち組”たち。だが、そんな彼らも長引く不況や、

新型コロナが追い打ちとなり、続々と高年収組から転落しているという。その崩

壊の実体とは――?

ローン破綻した人の悲惨な現場

思いきり殴りつけたのか大きくへこんだ壁、部屋の至るところに散乱するウイ

スキーの瓶……。

住宅ローンを支払えずに滞った債務者の物件を差し押さえる不動産執行「競売」

現場はあまりにも凄惨だ。

そうした現場の中でも近年、タワマンなど高年収者が住む“高めの物件”の取り

扱いが増えているという。今回、匿名を条件に競売の現場に携わるX氏に高年収

者の差し押さえ現場について話を聞いた。

「競売の現場にいると、荒れている部屋というのがほとんど。高年収者の部屋と

して印象的に多いのは、高級ウイスキーの瓶が散乱していたり、ゴルフのアイア

ンで床を叩きつけた跡がついていたり。

この前、差し押さえた大企業の中間管理職をしていた年収1000万円プレイヤー

のケースも仕事を失うストレスで酒に溺れ、床にアイアンでつけた無数の穴が開

いてました。今はアルコール依存症の専門医にかかって改善していますが、妻と

二人の娘はシェルターに避難するほど、酔うと凄まじく荒れたそうです」(X氏、

以下同)

1000万円プレイヤーならある程度の貯蓄もありそうだが…

「無理して購入したのか、タワマンの最上階と低層階の差し押さえは多いで

すね」(X氏)

ここ10年、銀行は融資の審査を緩くする一方、住宅ローンが払えない人を見限

るのも早くなっている。

1000万円プレイヤーなら、ある程度の貯蓄もありそうだが、現実は違うようだ。

「子供を私立に入れたり、分不相応な物件に住むケースが多いです。とても1000

万円世帯ではギリギリ。少し収入が減っただけで、すぐに破綻というケースがほと

んどですね。しかも、高年収に限って、プライドが邪魔をして自身の窮乏を周囲に

相談できません。私たちが差し押さえに入って初めて、家族が真実を知るというケ

ースもあります」

ただ、カネの切れ目は縁の切れ目か、X氏が高年収者の自宅に立ち入った時点で

大抵の家族は離散状態になっているという。 「これまでバリバリ働いていた人ほ

ど、職と家を失うことへの心理的ショックは大

きい。抜け殻のような状態になって、何の対処もしないまますみかを奪われる人

がほとんどですね」

家なき高年収者は今後も増えていきそうだ。

「週刊SRA! 編集部」

2021年11月21日日曜日

住宅ローン減税見直しで、期待が高まる「期間の延長」

住宅ローン減税見直しで、期待が高まる「期間の延長」。16年が理想といえる理由

政府は2022年度税制改正で、「住宅ローン減税」の税率を見直す方向を

打ち出した。

現在、1年間の減税額を「ローン残高の1パーセントまで」としているのを

0.7パーセント程度まで下げる見通しだ。

現状は「ローン残高の1パーセントまでで、毎年40万円まで」なので、

4000万円以上のローン残高がある人の場合、年間40万円までの減税となる。

これが「0.7パーセント」になると、年間28万円まで。かなり少なくなって

しまう。

住宅ローン控除は基本10年間(今年11月30日までに売買契約すれば、消

費税率引き上げに合わせた3年延長の特別措置がある)続くので、毎年の上

限である40万円の減税を受ける場合、10年間で最大400万円の減税となる。

しかし、税制改正で毎年28万円が上限となると、10年間で最大280万円…

こんなに少なくなったら、もうマイホームを買えない、と落胆の声も出てい

る。 が、がっかりするのはまだ早い。

今回の税制改正では、減税額を縮小するとともに、期間の延長などで、

住宅ローン減税の総額を変えないようにすることも考えられている。

たとえば、「毎年28万円」になっても期間を13年間とか15年間に延長

する。13年間ならば、総額で最大364万円。15年間に延長されれば総額が

最大420万円となり、現在の最大400万円よりも20万円増える。

15年に期間が延長されれば、「減税の総額は今より多くなる」事態が生

じるわけだ。

もしも、減税期間が10年のままだと……

住宅ローン減税については、「減税額を増やしても、喜ぶのはお金持ち

だけ」という声が以前からあった。

「年間40万円の減税と言われても、そんなに税金を払っていないので利用

しきれない」という人が多かったからだ。その点、「年間28万円の減税な

らフル活用できる」という人が増えるようにも思える。

具体的に言うと、現状の「毎年40万円まで」の減税枠をフル活用するた

めには、少なくとも年収で700万円以上はないと無理。年収が500万円程度

の人は、「毎年28万円」くらいのほうが減税枠をフル活用しやすい。

ところが、住宅ローン減税は「住宅ローンの残高」から計算されるため、

住宅ローンの残高が少ないと、毎年の減税額も減るという問題がある。

その年のローン残高が4000万円ある場合、0.7パーセントの28万円が1年

間の減税額となるのだが、翌年のローン残高が3900万円になれば、減税額

は28万円を切ってしまう。ローン残高は年々減り続けるので、減税額も毎年

下がり続ける。

「毎年28万円」という限度枠を10年にわたって使い切るには、少なくとも

5500万円以上の物件を購入しなければならないだろう。

つまり、年収500万円程度の人が5500万円以上の物件を買えば「毎年28

万円の減税」をムダなく活用し続けることができる。が、年収500万円で

5500万円以上の物件を買うのは現実的ではない。減税を受ける以前にローン

破綻の心配が出る。

無理をせず3500万円の物件を買い、3000万円のローンを組めば、最初の

年の減税額は21万円程度となり、翌年から減り続けることになる。

住宅ローン減税の税率を1パーセントから0.7パーセントに下げ、減税期間

が10年のままだと、すべての人の減税額が大幅に減ってしまうのである。

それを防ぐために、期間の延長が検討されているわけだ。

住宅ローン減税を縮小して住宅が売れなくなると、経済に打撃

今回、住宅ローン減税の税率を見直そうとしているのは、住宅ローンの金

利が下がり、支払う利息よりも控除額が大きくなっているのを修正するため

だ。過熱している不動産市況を冷やそうと考えられているわけではない。

もともと住宅ローン減税には、経済対策の意味合いもある。

住宅は経済を支える柱の1つ。「なんらかの形で住宅に関わる仕事をして

いる人は全就労者の2割近くいる」というデータもあり、住宅が売れなくな

ると、経済が傾く。それを防ぐ目的で、30年以上にわたって大型(総額100

万円以上)の住宅ローン減税が続いてきた歴史がある。

その住宅ローン減税を、ただ縮小するだけではコロナ禍から回復しかけて

いる経済の勢いに水をさすことになりかねない。住宅ローン減税の減税額を

縮小しても、その見返りとして減税期間を大きく延長する可能性は高いと考

えられる。減税の期間を10年から15年に延長すれば、先の計算のとおり、

現状の「最大で400万円」を少し超える総額が実現する。

しかし、期間が15年未満、もしくは現状の10年間のままだと、落胆が広

がる。住宅の売れ行きに大きな影を落とすことになる。今回の税制改正で

住宅ローン控除の税率引き下げが不可避なら、期間を15年に延長して欲し

い、との期待が高まる理由がそこにある。そして、可能ならば、もう少し

欲張りたい。

もしも、16年の減税期間が実現すれば……

「住宅ローン減税の期間を15年に延長」を期待したい税制改正だが、その

期間をさらに長く「16年」にしていただくことはできないだろうか。16年

というのは、小学校から大学を出るまでに必要な年数である。小学校6年、

中学3年、高校3年、大学4年で計16年だ。

マイホームを購入する場合、「最初の子供が小学校に入るまで」と定め

ている人は多い。小学校入学までにマイホームを定めれば、子供を転校させ

なくても済むからだ。小学校入学の4月を見据え、同じ年の3月までに入居で

きるマイホームを買う、というケースもある。

その場合、第1子の小学校入学とともに住宅ローンの返済が始まる。

ローン返済と教育費負担が同時に発生しはじめるわけだ。だから、第1子が

学校に通っている間ずっと住宅ローン減税が続けば、子育て世帯の負担は大

きく軽減されることになる。

「ローン残高の0.7パーセントで減税の期間16年」だったら、住宅ローン

減税の総額はどのくらいになるのか。「年間最大28万円」の16年分は448

万円。現在の「最大400万円」より、かなり多くなる。そんなに減税して

もらってよいのか、との思いも湧くが、住宅ローン減税では過去に総額

500万円以上になった期間が4回あった。最大は1999年1月〜2001年6月

末までの「15年間にわたり最大587万5000円」というもの。それから考

えると、16年間・最大448万円は無理な数字とはいえない。

それだけの減税があれば、共働きで子供を育てている世帯のマイホーム

購入も促進されるはず。少子化の歯止めにも効果が生まれるかもしれない。

国にとっても、わるくない話なのだ。

今回の税制改正では、住宅ローン減税の減税額変更とともに、期間の変

更も要注目なのである。

※文中、住宅ローン減税の内容はすべて一般住宅の場合。長期優良住宅や

低炭素住宅のケースは別。

「Yahoo ニュース」

2021年11月16日火曜日

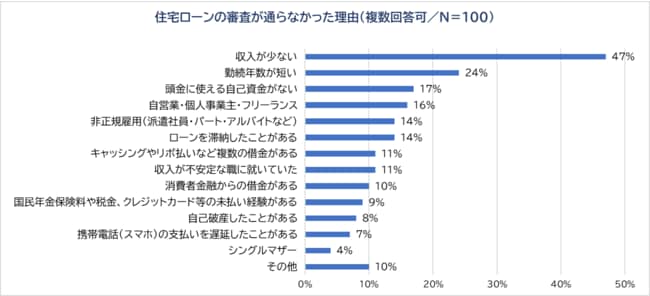

住宅ローン審査で落ちた理由ランキング

住宅ローン審査で落ちた理由ランキング 2位は「勤続年数が短い」。

全体の約半数を占めた1位は?

暮らしのすぱいすは11月4日、「住宅ローンの審査が通らなかった理由」の調査

結果を公開。住宅ローンの審査が通らなかった経験がある25~45歳の男女全国

100人を対象に「審査が通らなかった理由」について複数回答形式で尋ねたもの

です。

住宅ローン審査で落ちた理由、「収入が少ない」が全体の47%

回答結果を見ると、圧倒的に多かった理由は「収入が少ない」で全体の47%。2位

は「勤続年数が短い」が24%、3位は「頭金に使える自己資金がない」17%。

4位以下は、「自営業・個人事業主・フリーランス」が16%、「非正規雇用」14%

などが続き、ローン滞納や借金、料金未払いといった理由は4%~14%にとどまっ

ています。

調査を実施した暮らしのすぱいすは、「20代から40代は非正規雇用者の層が多く、

またコロナ不況により勤務先の業績が悪化して年収が下がってしまった方も多いの

では」とコメントしています。

「All About NEWS」

2021年10月25日月曜日

「自己破産だけは嫌だ」80歳までローン返済…老後破綻の残酷

住宅金融支援機構が公表しているデータによると、コロナ禍の現在、25人に

1人が住宅ローンの返済に問題を抱えていると分かっています。他人事ではな

い住宅ローン危機。ローンが払えなくなる大きな理由としては5つが挙げられ

ます。離婚、リストラ、病気…、ここでは残る2つについて、クラッチ不動産

株式会社・井上悠一氏が解説していきます。

80歳弱まで住宅ローンを返済…「老後破綻」の時代へ

●老後破綻 老後破綻が原因で相談に来られる方は数多くいます。 フラット35

を提供する住宅金融支援機構のデータから、2020年の利用者の住宅ローンを

完済する計画は平均73歳であり20年間で5歳上昇したことが分かりました(日

本経済新聞2020年10月5日朝刊)。晩婚化によって借入時点の平均年齢が高ま

ったことや、住宅価格の上昇に伴う借入額の上昇が要因となっているようです。

この記事が示すように、返済し終わる年齢が上昇しているため、従来のように

60歳で定年してあとはゆっくり年金暮らし、とはいかなくなっています。

この傾向は今後も続いていくと思われ、平均80歳弱まで住宅ローンを返済し

続けなければならない時代が到来すると思われます。そうすると、老後でも多

くの資金が必要になってくるため、蓄えのない人たちはたちまち破綻してしま

います。 破綻してしまう原因としては、(1)もともとの住宅ローンの計画が

破綻していた、(2)リスケにより破綻してしまった、が半々です。

(1)について、例えば45歳で35年の住宅ローンを組むことは、よほどの余裕

があり繰上返済の予定が濃厚である場合以外は、計画段階で破綻しているとい

わざるを得ません。65歳まで働いたとしても、80歳まで残り15年間、貯蓄と

年金で住宅ローンを支払っていく計画を当初から立てているということになり

ますが、常識的に考えて無理なことは明白です。

(2)については、例えば65歳までに返済する予定が、途中で支払いが厳しく

なってリスケをし、返済が10年延びたとします。そうすると75歳まで返済が延

びます。 しかし、もともと支払いが厳しくてリスケをしたのですから、年金暮

らしで貯蓄を切り崩しても返済が追い付かなくなってしまうのは当然のことです。

残念ながら、住宅ローンを組むときに資金計画を十分に練っていなかったといえ

ます。

このような場合には、法的手続を取ることを強くお勧めしています。今後の収

入が増える可能性が非常に低いなかで取り得る手段としては、支出を抑えるし

かありません。そのためには、自己破産などで免責許可(借金を帳消しにする

もの)を得て、住宅ローンなどの借入をなくす必要があります。

相談に来られる方は、「自己破産だけはしたくない」という方が多いです。

日本人には真面目な方が多く、特に世代が上の方ほど、「自己破産=悪」だと

思っている傾向にあります。

しかし、自己破産は何も恥ずべきことではありません。誰にでも起こり得るこ

とで、国が公に認めた制度です。有効活用してリスタートを図り、心に余裕の

ある生活を送るべきだと私は考えています。

「不動産投資の失敗」で自宅まで手放す羽目に…

●不動産投資の失敗 この問題に直面する方は、医者・公務員・看護師等に特に

多いです。

投資不動産ブームに乗って投資不動産会社に騙され、ワンルームや一棟収益マ

ンションを買わされた方が多くいます。これらの職業は、ローンが下りやすい

ので騙されるのです。 そういう方にターゲットを絞り、悪徳投資不動産会社は

営業をかけます。スルガ銀行の不正融資のように営業マンと銀行員がタッグを

組んで騙したという事例もあります。

最初はマイナス補填も2万円程度で済んでいたが、途中から10万円も補填しな

いといけなくなった収納代行会社が賃料を支払ってこなくなった、というトラ

ブルに巻き込まれる方もいます。

「投資に失敗したのなら、投資した不動産を売却すればよいのでは?」と思わ

れるかもしれませんが、そういう場合には、実際より高値で買わされており

いざ売却しようとすると数百万円のマイナスになるというような場合がほとん

どです。

本当にそんなうまみのある不動産なら、不動産会社は自分で購入し利益を得て

いるはずで、自分で購入しないということは、ハズレの物件をつかまされてい

る証拠なのです。それを知らずに放置していると、「不動産投資に失敗した」

では済まされない事態となります。 というのは、不動産投資の失敗は、自宅

の住宅ローンにも関係してくるのです。投資用不動産を任意売却し、信用情報

の記載をされたうえで代位弁済をされると、金融機関や債権者が自宅に仮差押

えや競売申立てをしてくる場合があります。

こうなると、自宅の住宅ローンはしっかり払っていたとしても、自宅の住宅

ローンも影響を受けて期限の利益を喪失する危険性があるのです。

このような場合には、投資用不動産だけではなく自宅の住宅ローンも含めて

トータルに相談し、問題解決を図る必要があります。投資用不動産を任意売

却することにより、自宅まで売却する必要生じてしまうのは、本末転倒です。

「幻冬舎ONLINE」

2021年10月7日木曜日

中国発・大手不動産破綻危機、日本のマンション価格下落の引き金になるか

【マンション業界の秘密】

中国の大手不動産会社が破綻するかどうかで世界中の注目を集めている。

多くの人の記憶に残るのが、2008年のリーマン・ショックだ。あの時は

世界中の金融システムが、一時的に機能不全に陥ったかのようだった。

今回は中国発のクレジット・クランチが起こるのか。それは今のところ何

とも言えない。世界の金融システムはそのリーマンの経験を経ているので、

同じ軌道をたどることはないだろう。しかし、違う面で世界経済へショック

を与える可能性は十分にある。

それによって日本のマンションの価格が下落する可能性はあるのか。

私は十分にあり得ると考える。理由を説明しよう。

新築でも中古でも、マンションの価格は基本的に需要と供給の関係で決ま

る。価格が下がるとすれば、それは現状の価格で売れなくなったときだ。

どういう場合に売れなくなるのか。大きくは2つ。第一には、日本経済が

はっきりと不況に見舞われたときである。人々は自分の収入や仕事の先行き

に不安を感じるときに長期返済のローンを組んでまで物件を買おうとはしな

い。

次は、金利が高くなったときである。あるいは、住宅ローンの審査が厳し

くなって、融資が下りない場合だ。これは「金融引き締め」という状態。

景気が良くなりすぎて加熱しそうな時に取られる金融政策だ。

世界経済は20年から新型コロナの感染拡大という予想外の事態に見舞わ

れた。もちろんこれは経済にとってマイナス。そこで各国ともに金融を緩和

して、経済が失速しないように努めた。

日本も金利を下げて金融緩和に踏み出したかったのだが、それは不可能だ

った。日本の金利は長らくゼロ状態。そこで政府は現金をバラまくことにし

た。昨年行われた1人10万円や1社200万円の給付金である。

そのせいか、東京の都心や湾岸では中古マンションの価格が上昇してしま

った。ただ、経済が不調であるときに金融政策が引き締めに転じることはな

い。むしろ緩和されるのが経済政策のセオリー。

このまま中国発の経済ショックに襲われた場合、どうなるのか。多くの企

業は業績を悪化させるだろう。そこに勤務する給与所得者たちは賞与等が減

ることになる。当然、マンションも売れにくくなる。

さらに株価が下落に転じると、富裕層向けの都心の高額物件も動かなくなる。

マンション価格が下落する第一の理由、「不況」である。

しかし、日本の金融はすでに緩和されきっている。金利はゼロで、融資基準

は甘々。金融緩和のカードは残されていない。

09年から12年間、日本は「悪夢の民主党政権」時代であった。この時期

日本経済はリーマン・ショックの傷が癒えず、不況が続いていた。であるにも

かかわらず、金融緩和は不十分だった。株価は7000円前後まで低迷し、為

替は1ドル=80円前後経済は低迷し、マンション価格もダラダラ下落。あれ

と似た状況がこの先やってくるかもしれない。

「夕刊フジ 榊 淳司」